FACTU25

NUEVAS EXIGENCIAS AEAT

Como es sabido, la AEAT cada vez tiene más exigencias fiscales, informativas y tecnológicas. Es por ello que desde SgrSoft hemos desarrollado un nuevo sistema llamado Factu25, con una tecnología lo suficientemente escalable como para hacer frente a futuras exigencias de la AEAT.

En los últimos tiempos hemos escuchado hablar de conceptos como:

SIF: Sistema Informático de Facturación.

RRSIF: Reglamento que regula los requisitos de los Sistemas Informáticos de Facturación.

✅ Evitar manipulación de facturas

✅ Garantizar que los registros son auténticos e inalterables

✅ Eliminar el software de doble uso

✅ Facilitar el control tributario

✅ Preparar el terreno para la factura electrónica obligatoria

VeriFactu: Sistema que cumple con los requisitos del RRSIF y que es capaz de realizar el envío de la información necesaria a la AEAT. Impresión de QR en las facturas.

SII: Sistema Inmediato de Información.

Factura Electrónica: 1año<8M€ y 2años>8M€ desde la publicación el Reglamento (disposición final octava de la Ley Crea y Crece).

PORQUE EL SII

Entendiendo que:

- VeriFactu y SII no pueden convivir (las empresas solo se pueden inscribirse y comunicar con uno de ellos).

- Las empresas con facturación de >6M están obligadas al SII.

- El SII permite que las empresas se inscriban a él de forma voluntaria.

- Los sistemas SII están exentos de RRSIF (aunque factu25 tiene desarrollos orientados a su cumplimiento). Las empresas inscritas en el SII parecen contar de cierta confianza ante la AEAT.

Por todo esto vemos que lo más lógico a nivel sectorial es centralizar las comunicaciones con la AEAT a través del SII. Es por esto por lo que en Factu25 el primer sistema desarrollado haya sido él envió al SII.

COMUNICACIONES A LA AEAT (SII)

Comunicaremos al SII 6 libros diferentes: (comunicación (i) inmediata, (a) anual)

- Libro de Facturas Emitidas/Expedidas (i)

- Libro de Facturas Recibidas/Soportadas (i)

- Libro de Pagos (a prov. en régimen especial criterio de caja) F. Recibidas (i)

- Libro de Determinadas Operaciones Intracomunitarias F. Recibidas (i)

- Libro de Bienes de Inversión F. Recibidas (a)

- Libro de Cobros en Metálico F. Emitidas (a)

AUTOMATISMOS Y FUNCIONAMIENTO DE G3

A grandes rasgos, se trata de un sistema automático en el que G3 asignará unos datos AEAT por defecto a las facturas (que serán explicados en este documento y que podrán ser modificados por el usuario). Estos datos serán comunicados a nuestro sistema Factu25, el cual a su vez los procesará y los comunicará a la AEAT a través del canal correspondiente (actualmente SII).

El flujo de comunicación sería el siguiente:

G3-->Factu25-->AEAT (SII)

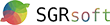

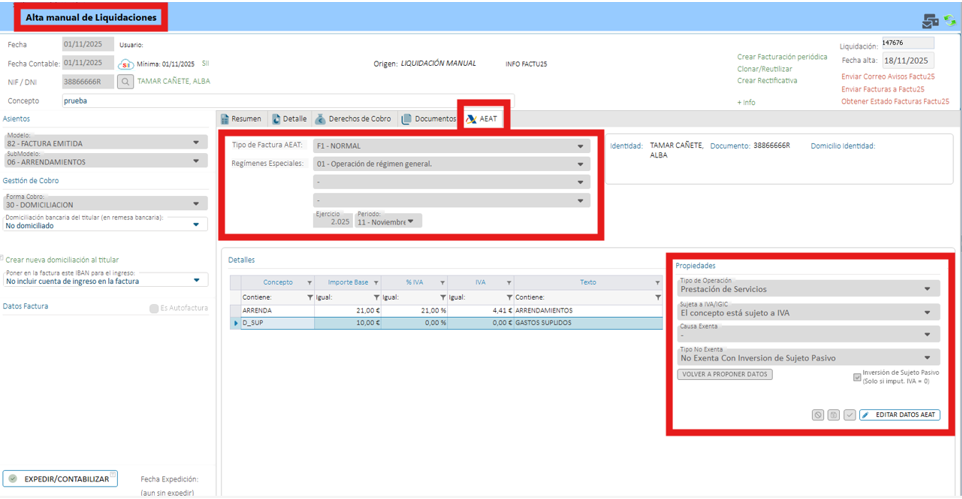

Respecto a G3, se han hecho los desarrollos necesarios para hacer más transparente al usuario la información que se comunica a la AEAT. Para ello se cuenta con las pestañas AEAT tanto en las facturas emitidas como en las facturas soportadas.

Estas pestañas estarán disponibles una vez se guarden las facturas. Una vez guardadas las facturas, el sistema propondrá los campos a enviar a la AEAT y los mostrará en dichas pestañas.

A continuación, añadimos los diferentes libros que se comunicarán a la AEAT y los criterios que hemos tenido en cuenta a la hora de proponer los diferentes valores.

Estos valores son sólo una proposición, el usuario siempre tendrá la posibilidad de modificarlo.

|

|

|

|

|

INVERSION SUJETO PASIVO |

|

Será un campo que debe indicar el usuario, aunque si se trata de una factura de Venta de inmuebles sin IVA se preguntará al usuario si quiere marcar los conceptos facturables con IVA cero como Inversión de Sujeto Pasivo. |

|

|

|

|

|

Receptor |

datos |

Se asignará de forma automática los datos propios del receptor de la factura: Tipo identificación, Identificación, dirección etc. |

|

|

|

|

|

ID_OTRO |

|

Se trata de indicar el tipo de identificación del receptor de la factura. |

|

|

vacío |

Si el país de la identificación 'PAIS_NIF' es España este campo se dejará vacío ya que se trataría de un NIF español. Incluso si se trata de un NIF que comienza por la letra “N” corresponden a personas jurídicas extranjeras que no tienen personalidad jurídica en España, pero están identificadas a efectos fiscales (por ejemplo, porque operan o declaran IVA en territorio español). |

|

|

03 |

Si en datos BE se tiene pasaporte |

|

|

04 |

Si tiene datos BE |

|

|

06 |

En cualquier otro caso |

|

|

|

|

|

TIPO OPERACIÓN |

|

Tipo Operación será un valor propuesto pero modificable por el usuario. No es un dato propio de la AEAT, pero Factu25 las utiliza para realizar ciertos desgloses especiales en la factura e indicar ciertos datos que si exige la AEAT como "Importe transmisiones patrimoniales" |

|

|

V |

Se asignará de forma automática si se trata de una venta de un inmueble desde gestión de activos. |

|

|

A |

Se asignará de forma automática si se trata de un alquiler de un inmueble desde gestión de activos. |

|

|

E |

Se asignará de forma automática si se trata de una venta de un inmovilizado desde gestión de inmovilizados. |

|

|

P |

Se asignará de forma automática si se no cumple ninguna de las opciones anteriores. |

|

|

|

|

|

IMPORTE TRANSMISIONES |

datos |

Se comunicará "IMPORTE PERCIBIDO POR TRANSMISIONES DE INMUEBLES SUJETAS A IVA" en el caso de estar marcada como Venta y estar sujeta a IVA (aunque se trate de IVA cero por estar exento) |

|

|

|

|

|

Inmueble |

datos |

En caso de V y A se indicará se asignarán de forma automática la referencia catastral, código postal, la situación del inmueble … |

|

|

|

|

|

TIPO FACTURA |

F1 |

Valor asignado por defecto para facturas normales |

|

|

R1 |

Valor asignado por defecto para facturas rectificativas. Nuestro sistema siempre hará rectificativas del tipo "por diferencias". |

|

|

|

|

|

REGIMEN ESPECIAL 1 |

08 |

En caso de que el receptor no aplique el tipo de impuesto indicado por el emisor (IVA, IGIC, IPSI) |

|

|

01 |

En cualquier otro caso se propondrá "Operación de régimen general." |

|

|

|

|

|

NO SUJETA |

NO TAI |

IVA cero, no ISP y el receptor de la factura tenga un domicilio en un territorio donde no aplique el impuesto que se emite (IVA, IGIC, IPSI) |

|

|

SI SUJETA |

En cualquier otro caso proponemos si sujeta (valor no sujeta = vacío) |

|

|

ART. 7, 14, Otros. |

IVA cero, no ISP entonces será elegible pero no se asigna de forma automática |

|

|

|

|

|

CAUSA EXENTA |

E1 |

IVA cero y conceptos que comienzan por '_COM','_SUB','_GE', '_GA' |

|

|

E6 (Canarias - E8) |

IVA cero y otros conceptos |

|

|

E2, E3, E4, E5 |

Elegibles manualmente pero no se asigna de forma automática |

|

|

|

|

|

TIPO NO EXENTA |

S1 |

IVA distinto de cero |

|

|

S2 |

IVA cero y marcada como Inversión de Sujeto Pasivo |

|

LIBRO DE FACTURAS RECIBIDAS/ SOPORTADAS (VALORES PROPUESTOS) |

||

|

|

|

|

|

INVERSION SUJETO PASIVO |

|

Será un campo que debe indicar el usuario. |

|

|

|

|

|

Emisor |

datos |

Se asignará de forma automática los datos propios del emisor de la factura: Tipo identificación, Identificación, dirección etc. |

|

|

|

|

|

ID_OTRO |

|

Se trata de indicar el tipo de identificación del receptor de la factura. |

|

|

vacío |

Si el país de la identificación 'PAIS_NIF' es España este campo se dejará vacío ya que se trataría de un NIF español. Incluso si se trata de un NIF que comienza por la letra “N” corresponden a personas jurídicas extranjeras que no tienen personalidad jurídica en España, pero están identificadas a efectos fiscales (por ejemplo, porque operan o declaran IVA en territorio español). |

|

|

03 |

Si en datos BE se tiene pasaporte |

|

|

04 |

Si tiene datos BE |

|

|

06 |

En cualquier otro caso |

|

|

|

|

|

TIPO FACTURA |

F1 |

Valor asignado por defecto para facturas normales |

|

|

R1 |

Valor asignado por defecto para facturas rectificativas. Nuestro sistema siempre hará rectificativas del tipo "por diferencias". |

|

|

|

|

|

REGIMEN ESPECIAL 1 |

08 |

En caso de que el receptor no aplique el tipo de impuesto indicado por el emisor (IVA, IGIC, IPSI) |

|

|

07 |

Si se trata de una factura de un proveedor con criterio de caja |

|

|

09 |

Si no es español, pero es la unión europea marcamos |

|

|

13 |

Si no es español y tampoco es de la unión europea. Si se tratara de un DUA (Documento Único Administrativo) habría que marcar a mano Tipo Factura: F5 con clave 01 y dar datos del DUA. |

|

|

01 |

En cualquier otro caso propondremos esto |

|

|

|

|

|

INTRACOMUNITARIA |

Si |

Cuando no es español, pero es la unión europea. |

|

|

A, B |

Solo se marcarán de forma manual por el usuario |

|

|

N |

Cualquier otro caso |

|

|

|

|

|

ES BIEN INVERSION |

S |

'Marcaremos como bien de inversión aquellas facturas de adjudicación de inmuebles y aquellas adquisiciones de bienes que den de alta bienes inmovilizados (_ALTA_INMO) |

|

|

N |

En cualquier otro caso |

|

|

|

|

|

|

|

|

|

BIEN INVERSION FECHA INICIO UTILIZACION |

fecha |

En los casos de bienes de inversión en caso de alta de inmovilizados, se asignará la fecha de inicio de amortización del bien y en el resto de casos se asignará la propia fecha de la factura de compra. |

|

|

vacío |

En cualquier otro caso |

|

Libro de Pagos a Prov. Con Criterio de Caja |

||

|

Los pagos de facturas marcadas con criterio de caja serán enviados al SII ya se hagan de forma individual como por remesas bancarias o no bancarias. |

||

|

Para indicar el medio de pago se consignará: |

||

|

|

||

|

Libro de Determinadas Operaciones Intracomunitarias |

||

|

Este libro alimenta automáticamente a partir de las facturas soportadas marcadas como intracomunitaria A o B |

||

|

|

|

|

|

|

||

|

Libro de Determinadas Cobros en Metálico |

||

|

Este es un libro que se envía de forma anual. Su envío debe realizarse antes del 30 de enero. Se enviarán los datos del ejercicio anterior. |

||

|

En este libro se indican la personas e importes a las que la SGR les ha cobrado facturas en metálico en el ejercicio anterior. |

||

|

Para detectar estos cobros, se buscan derechos de cobro cobrados contra las cuentas 570* |

||

|

Aunque se detectarán todos los cobros, al SII solo se enviarán los cobros que superen los 6000 euros |

||

|

|

||

|

|

||

|

Libro de Bienes de Inversión (destinado a la regularización de deducciones de IVA/prorrata) |

||

|

Al marcar una factura como bien de inversión, ya esta es declarada a la AEAT, sin embargo, hay un libro de carácter anual destinado a las regularizaciones de las deducciones de IVA que se hayan llevado a cabo en el ejercicio anterior una vez se tiene la prorrata definitiva de dicho ejercicio anterior. La fecha límite para el envío será el 30 de enero. |

||